【ユーロ建て】東欧金融事業者支援ファンド174号

【償還実績あり】

(満期運用時の年率換算:2.9%)

当社担当者から投資家の皆様へお伝えしたいこと

・安定的な成長を実現してきた東欧の金融事業者グループへの貸付(ユーロ建て)です。

・先進的な技術を活用した独自のプラットフォームを用いて、ポーランド、メキシコ、スペイン、チェコ、ラトビアの5か国で個人向け貸付けを展開しています。

・当社プラットフォームにおける取引実績が7年、償還実績が400本以上ございます。

Avafin社は、旧社名をCream Finance Holding Ltd.と言い、同社のグローバル展開に伴うリブランディングを目的として2022年10月に社名を変更致しました。

Avafin社より2022年12月期決算に関するニュースレターが届きましたので、当社にて翻訳したものをご紹介させていただきます。

~~~~~

投資家の皆様へ

まずは、長年に渡って弊社向けファンドをご愛顧くださっていることにこの場を借りて感謝申し上げます。

大変喜ばしいことに、弊社は2022年に過去最高の収益を上げることができました。同年はAvaFinブランドを立ち上げた新しいスタートの年となり、新ブランドのもとで個人向けローンの展開地域を拡大しました。また、利益剰余金の増加によって自己資本比率が28%となり、いまだ不安定な状況下でのレジリエンス(逆境を乗り越える力)を示すことができました。

2023年は、2022年までに築いた事業基盤をさらに強化してまいります。

皆様にご投資いただけることを光栄に思っています。今後も優良な利回りを安定的にご提供し続ける所存ですので、引き続きよろしくお願い申し上げます。

CEO Patrick Koeck

~~~~~

【Avafin社について】

Avafin社は、ポーランド、メキシコ、スペイン、チェコ、ラトビアの5か国で個人向け貸付けを行う金融事業者グループです。

Avafin社の主力商品は、融資期間が数か月程度のペイデイローンや1年程度のインストールメントローンといった比較的短期の商品です。それらを含むすべての商品をオンラインのプラットフォームで提供しています。

Avafin社は欧州の同業他社に比べて積極的に多国展開を行ってきました。各国の需要や法規制などに応じて柔軟に商品戦略を変えることで、それぞれの国で安定的に顧客を獲得し収益性を確保しながら、グループ事業を拡大しています。2022年まではポーランドだけが主力市場でしたが、最近では売上高でメキシコがポーランドを追い越したほか、スペインの事業も著しく伸びています。

Avafin社の強みの一つに、高度に自動化された自社開発の統合プラットフォームが挙げられます。金融テクノロジーを活用して大量のデータを統合・連携して運用するそのプラットフォームは多方面で役立てられています。たとえば顧客審査を短縮化してサービスを向上しています。審査に通過した顧客は、借入申込から最短30分ほどで資金を手にできます。また、マーケティングやリスク管理に活用するデータを一元化して業務効率化を図っています。

以下では、Avafin社の事業展開国の中で2022年度の売上高が最も高い2つの国について概要をまとめました。

【ポーランド共和国について】

ポーランドは、東ヨーロッパに位置するEU加盟国の一つです。文化的な遺産が豊富で、首都ワルシャワの王宮などが世界遺産に登録されており、作曲家フレデリック・ショパンの出身地としても知られています。国土面積は約32万平方キロメートルで日本の約85%、人口は約3,800万人で、EUに加盟する27ヵ国中で5番目に人口の多い国となっています。

世界銀行の発表によると、ポーランドのGDPは約6,881億ドルで、チェコ、スロバキア、ハンガリーなどの東欧諸国のなかでは最大であり、EU加盟国中6番目の規模です。2004年のEU加盟以降、2008年のリーマンショック直後にはEUで唯一のプラス成長を果たすなど堅調な経済を維持し、2020年までにGDPが2倍以上になりました。豊富な鉱物資源に加えて近年では自動車産業等製造業の発展が経済成長を支えています。

一方で、国内経済に占める金融機関の与信活動が大きくはなく、GDPに対する国内銀行の民間部門への与信の比率は、経済規模で並ぶ他のEU諸国と比べて低い水準にあります。そのため、ポーランドでは未だ金融サービスの成長余地が大きいと考えられます。

またポーランドは社会主義時代から理数系の教育制度が手厚く、IT指向の優秀な人材を多数輩出することでも知られています。それを裏付けるように2020年以降マイクロソフトやグーグルなどの世界的なIT企業の投資が相次ぐほか、フィンテック分野でのスタートアップ企業が多く誕生して新たな活力を生んでいます。

【メキシコ合衆国について】

メキシコは北アメリカ南部に位置しており、北はアメリカ合衆国、南東はグアテマラ、ベリーズと国境を接しています。国土は日本の約5倍あり、日本とほぼ同じ約1億3,000万の人口が暮らしています。

よく知られたメキシコ料理としてトウモロコシの粉で作るトルティージャ(トルティーヤ)で具材を巻くタコスや、テキーラ酒が挙げられますが、国土の広大なメキシコでは手に入る食材が土地ごとに違うため、ほかにも多様な郷土料理があります。また、ヨーロッパをはじめとする外国の文化を随所で取り入れながらも伝統的な食文化を継承していて、2010年にはメキシコ伝統料理がユネスコ世界遺産(無形文化遺産)に登録されました。食に限らず、アステカ、マヤ、テオティワカンといった古代文明の遺跡やカリブ海の美しいビーチなど、魅力的な観光資源にも恵まれています。

メキシコのGDPは1.4兆ドルにのぼり、ラテンアメリカではブラジルに次いで第2位の規模です。産業構造を見ると、かつては石油や鉱物資源などの豊富な天然資源に頼っていましたが、現在では自動車や電子機器などの製造業が経済の中心に移ってきています。北米自由貿易協定(NAFTA)発効後は米国との貿易も盛んに行っています。

世界銀行の発表によれば、新型コロナ禍の影響を受けた2020年のGDP成長率はマイナス8.0%と歴史的な落ち込みとなりました。しかし、その翌年以降は好調な米国経済に牽引されるかたちで2021年に4.7%、2022年に3.1%のプラス成長を記録しています。

メキシコの国内経済に占める金融機関の与信活動は経済規模の割には小さく、GDPに対する国内銀行の民間部門への与信の割合がチリ、ブラジル、コロンビアなど周辺のラテンアメリカ諸国よりも低い水準にあります。そのように国内銀行の貸出余力が低いため、不足する供給資金を補うかたちで、海外からの投資やフィンテック等の新しい金融事業者が存在感を持ち、本当にお金を必要とする人や事業に資金が行き渡ることで経済の活性化が進みつつあります。

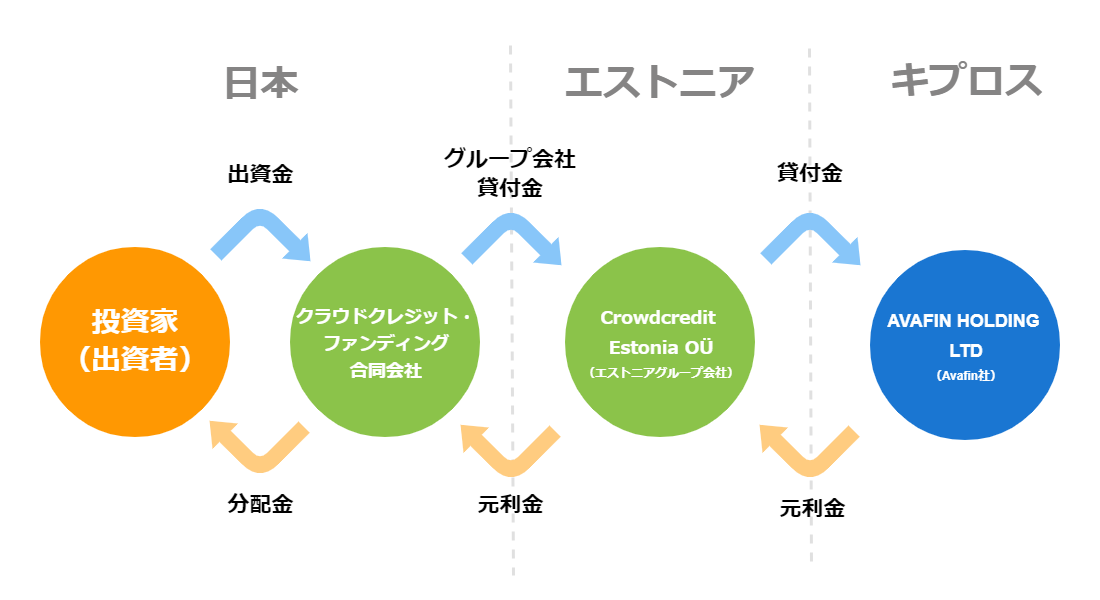

本ファンドの投資スキーム

本ファンドは、クラウドクレジット・ファンディング合同会社(以下「クラウドクレジット・ファンディング」といいます)がクラウドクレジット株式会社(以下「当社」といいます)のエストニア子会社であるCrowdcredit Estonia OÜ(以下「エストニアグループ会社」といいます)に対して貸付けを行います。

その上でエストニアグループ会社はこの借入金を原資として、 キプロス に籍を置くAVAFIN HOLDING LTD(以下「Avafin社 」といいます) へ貸付けを行います。

投資家の皆様には、クラウドクレジット・ファンディングのエストニアグループ会社向けの貸付事業に対して出資していただきます。

- グループ会社貸付金は無担保で、貸付に係る基本契約に責任財産限定条項(エストニアグループ会社の返済義務の範囲を、エストニアグループ会社が各ファンドにおいて実施した貸付の回収金等に限定する条項)が付されております。

- クラウドクレジット・ファンディングからエストニアグループ会社への貸付金利は年利12.8%です。

- エストニアグループ会社からAvafin社 への貸付金利は年利13.5%( 複利 (3か月毎) )です。

- エストニアグループ会社は送金に際して取引銀行に対して所定の送金手数料を支払います。

- エストニアグループ会社がクラウドクレジット・ファンディングに対して返済を終えた後にエストニアグループ会社に残った財産はエストニアグループ会社の収入となります。

- エストニアグループ会社がAvafin社に対してユーロ建てで貸付するにあたり外国為替手数料等が発生します。

営業者・募集取扱者について

| 匿名組合の営業者 | クラウドクレジット・ファンディング合同会社 ※クラウドクレジット株式会社の100%子会社 |

|---|---|

| 募集・私募取扱業者 | クラウドクレジット株式会社 |

本ファンドに関する重要情報

- 当社はクラウドクレジット・ファンディングとエストニアグループ会社の議決権を100%保有しております。また当社の代表取締役である岩田郷は、クラウドクレジット・ファンディングの代表社員としての当社の職務執行者を兼務しております。また当社の取締役である持田智裕はエストニアグループ会社のManagement board memberを兼務しております。したがって、両名は、それぞれ各社の財務および営業または事業の方針の決定に関して影響を与える立場にあります。

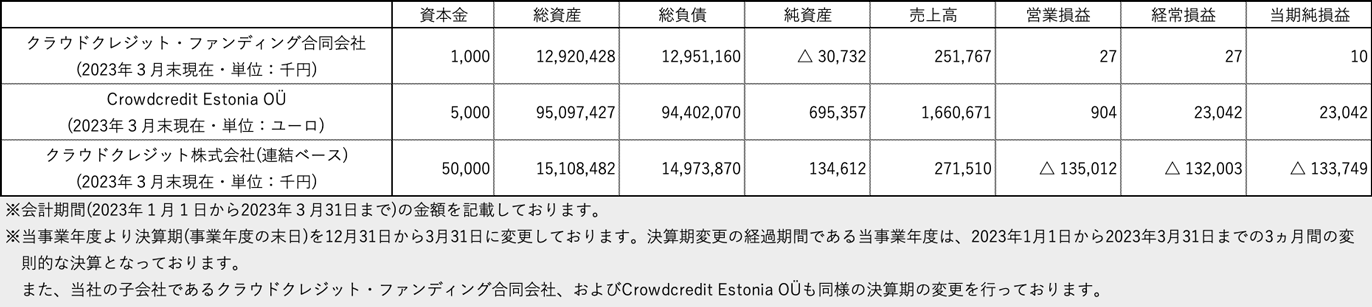

- クラウドクレジット・ファンディング、エストニアグループ会社およびクラウドクレジット株式会社(連結ベース)の主な経営・財務指標は以下のとおりです。

- 本ファンドに関する資金使途および事業計画の概要につきましては、上記の説明のほか、本サイトに掲載しております本ファンドに関する契約締結前交付書面をご参照ください。

- 本ファンドに関する出資金は、金融商品取引業等に関する内閣府令第125条その他の法令に定める基準に則り、クラウドクレジット・ファンディングが開設するファンドの種類別・号数別に開設する預金口座で分別管理を行います。

※分別管理を行う預金口座へ直接お振込みされないようご注意ください。分別管理を行う預金口座について 銀行の商号 株式会社三井住友銀行 営業所の名称 日比谷支店 所在地 東京都港区西新橋1-3-1 口座名義 本サイトに掲載の契約締結前交付書面をご参照ください。 口座番号 本サイトに掲載の契約締結前交付書面をご参照ください。 - 本ファンドに関するリスクにつきましては、「ファンドのリスク」タブに記載した説明に加え、本ファンドに関する契約締結前交付書面をご参照ください。また本ファンドの譲渡や中途解約は、匿名組合契約書に定める場合を除きお受けできません。

- 出資いただいた後の本ファンドの出資対象事業の概況等につきましては、クラウドクレジット・ファンディングの委託を受けた当社が、ウェブサイト(マイページを含みます)に掲載する方法または電子メールにて送付する方法により投資家の皆様にファンド報告書を交付してお知らせいたします。

- 本ファンドに関する運用手数料は、出資額の総額が募集金額に達しないこと、またはエストニアグループ会社に資金を貸付け回収する事業が開始できないと判断したことを理由にクラウドクレジット・ファンディングが匿名組合契約を解除した場合等を除き、払戻しはいたしません。詳しくは本ファンドに関する契約締結前交付書面をご確認ください。

- 本ファンドの募集開始日現在、エストニアグループ会社には、返済の猶予を受けているクラウドクレジット・ファンディングからの他のファンドに関する貸付契約(責任財産限定条項あり)がございます。