【円建て】マイクロローン事業者ファンド2号

償還実績あり

基本データ

基本データ

| 貸付通貨 | :円建て |

| 期待利回り (貸付通貨建ての年利) | :6.9% |

| 投資倍率(貸付通貨建て) | :1.110倍 |

※期待利回り (貸付通貨建ての年利) は運用手数料差し引き後の数字です

※期待利回り (貸付通貨建ての年利) の計算期間は、グループ会社貸付実行日から匿名組合契約の終了日までとしています

※通貨の動きや当社の見解については こちら をご確認ください

※期待利回り、投資倍率の定義の確認は こちら をご確認ください

| 分配方法 | :満期一括 |

| 分配予定 | :2020年10月 |

| 運用期間(予定) | :19カ月 |

| 運用終了予定 | :2020年9月 |

| 販売手数料 | :0円 |

| 運用手数料(当初出資額割合) | :4.1% |

| ※運用手数料(年率換算) | :2.6% |

※手数料は運用開始時にご負担いただきます

| 最低投資金額 | :10,000円 |

| 投資単位 | :10,000円 |

| 当初販売金額 | :4,000万円 |

| 募集開始日 | :2019年2月12日 |

| 募集終了日 | :2019年2月25日 |

※募集総額に達した場合、早期募集終了となる場合があります

※投資家様からの応募金額が少ない場合は、成立しない場合があります

募集終了後の分配までの期間イメージ

| グループ会社貸付 | :2019年3月 |

| グループ会社返済完了 | :2020年9月 |

| 分配完了予定 | :2020年10月 |

※営業者は募集期間終了後、原則として6営業日以内に速やかにグループ会社貸付を実行します

このファンドのリスク

貸付金、購入債権の回収リスク・仲介業者の信用リスク

貸付金、購入債権の回収リスク・仲介業者の信用リスク

ファンドの資金は、海外の資金需要者に対する貸付または貸付債権の購入に充てられます。個々の事情や経済情勢等により資金需要者からの返済が予想通りになされなかった場合、本事業における収益の減少または費用の増加がもたらされ、お客さまへの分配額の減少や分配の遅延などが生じるおそれがあります。

また、仲介業者の当該業務の遂行が困難ないし不可能となった場合に、収益の減少または費用の増加がもたらされるおそれがあります。

資金需要者:

・キプロス共和国に籍を置く小口融資事業者 B社

・購入した債権の債務者

仲介業者:

・資金需要の開拓、審査・貸付及び管理・回収業務委託先のジョージアの会社 Creamfinance Georgia LLC

・債権購入の仲介業者 AS Mintos Marketplace

・クラウドクレジット株式会社グループ(クラウドクレジット株式会社、クラウドクレジット・ファンディング合同会社、Crowdcredit Estonia OÜ)

ファンドスキームに関わるリスク

ファンドスキームに関わるリスク

関係各国の法制(各国間における租税条約や税制を含む)に従い、複数の関係者における業務の連携を伴うスキームを基盤としています。そのため、関係国における政治経済情勢の変動や法制の変更、関係者における業務遂行の困難・不可能等によりスキームが十分に機能しなかった場合、本事業における収益の減少または費用の増加がもたらされ、お客さまへの分配額の減少や分配時期の遅延などが生じるおそれがあります。

・日本・エストニア共和国・キプロス共和国・ラトビア共和国・ジョージア

その他のリスク

その他のリスク

その他のリスクやリスクの詳細等は同ページにある「契約締結前交付書面」に記載しております。必ずご確認ください。

すべてのファンドのこれまでの運用実績や運用状況は こちらのページ よりご確認いただけます。

営業者・募集取扱者について

| 営業者 | :クラウドクレジット・ファンディング合同会社 |

| 募集・私募取扱業者 | :クラウドクレジット株式会社 |

※クラウドクレジット・ファンディング合同会社とはクラウドクレジット株式会社の100%子会社です

商品紹介

責任者からのご案内

✔ ファンドの期間は約19か月

✔ 大西洋をまたいで飛躍を狙う金融事業者グループに対する貸付(円建て)

本ファンドでは、ロシア(2012年に事業開始)、カザフスタン(2014年に事業開始)、ジョージア(2014年に事業開始)、スペイン(2015年に事業開始)、ポーランド(2015年に事業開始)、ブラジル(2016年に事業開始)、メキシコ(2017年に事業開始)の7か国で個人向けに短期ローンの貸付を行っている小口融資事業者(B社)グループに対して、クラウドクレジット・ファンディング合同会社のエストニアグループ会社(Crowdcredit Estonia OÜ) が貸付を行います。

B社グループは2012年にロシア人創業者2名がロシアにて開業以来、順調に貸付残高を伸ばし、グループ全体における2018年3月時点の保有ローン残高は96.1百万米ドルとなっております。営業国別にみると、すでにロシアとカザフスタンで業界シェア1位となっており、さらに2016年第1四半期からロシア国内でTVコマーシャルの配信を始めて認知度を上げております。

B社グループではクレジットビューロー(信用情報蓄積機関)から受領可能な各種信用情報を自社開発のシステムで分析してグローバルに先進的なリスク管理を行っており、その結果90日以上の延滞債権は全体の8.5%水準(2016年8月時点)に抑えています。この自社開発のリスク管理システムを最大限に活用する意図もあって、新規進出国を決定する際には「クレジットビューローに必要な信用情報があること」「インターネット金融取引が普及していること」「預金率が低いこと」等の要因を精査しています。

このB社グループでは2016年度にロシア事業・カザフスタン事業・スペイン事業で利益を確保しており、税引き後の利益は約40万米ドルになっています。

現在、B社グループでは各国での貸付原資を安定的に調達する一環で借入ニーズを有しておるため、当社グループではB社グループの財務状況、資産の質、経営戦力等を確認の上、日本でのクラウドファンディングの資金を原資としてエストニアグループ会社を経由する形でB社グループに対して貸付を行うことに致しました。

(本ファンドは、上記のとおり、B社グループへの貸付が主な事業となりますが、エストニアグループ会社は、ジョージアで個人向けに貸し付けられた短期ローン債権の買取とその回収事業も少額行います。)

「【円建て】マイクロローン事業者ファンド」「【為替ヘッジあり】マイクロローン事業者ファンド」のリスクの違いにつきましては、弊社投資管理部長のブログにて、ご案内を行っております。

ご参考までにご確認いただけますと幸いです。

■【円建て】マイクロローン事業者ファンドについて

https://crowdcredit.jp/blog/entry/373/

本ファンドの特徴

商品性

円建て6.9%の投資期待利回り、運用期間19か月のハイイールドファンド本ファンドは、キプロスに拠点を置き、ロシア、カザフスタン、ジョージア、スペイン、ポーランド、ブラジル、メキシコの7か国で個人向けローンの貸付けを行っている小口融資事業者(B社)グループへの貸付けと、MintosというP2Pレンディングプラットフォームを介して東欧各地の個人に貸付を行う金融事業者Cream Finance Holding Ltdのジョージア(旧 グルジア)子会社であるCreamfinance Georgia LLCの取り扱う個人向けローンに投資をする、2つの案件からなるファンドです(各提携業者については”提携会社”のタブをご参照ください)。

運用期間は19か月とし、円建てで6.9%の投資期待利回りを目指します。

小口融資事業者(B社)グループは、傘下にオンラインのマイクロローンサービス事業者とPOS(Point Of Sales)レンディングサービス(※)事業者を持つ、新興市場でのオンラインローンサービスに特化したフィンテック企業です。

※POSレンディングサービス・・・店頭販売時に貸付を行うサービス

B社は2012年にロシアにて開業以来、順調に貸付残高を伸ばしており、2018年3月時点の保有ローン残高は96.1百万米ドルとなっております。また、開業4年でロシア、カザフスタンではマーケットシェアの首位を維持して成長しています。今後、地域をさらに広げ、南米や東欧等への進出を進出を計画しており、更なる事業拡大を目指しています。

小口融資事業者(B社)グループは、クレジットビューロー(信用情報蓄積機関)から受領した各種信用情報の分析や詐欺防止の為の指紋認証等、複合的なリスクマネジメントシステムを備えております。そうした強固なリスクマネジメントを備えた結果、延滞比率は低下傾向を続けており、90日以上の延滞債権は約10%の水準で安定しております。

小口融資事業者(B社)グループは、こうした取り組みの結果、”The Best Microloan Provider in Russia 2013”, "Best Micro Finance Brand in Russia"等、複数の賞を受賞するなど、注目を集めています。

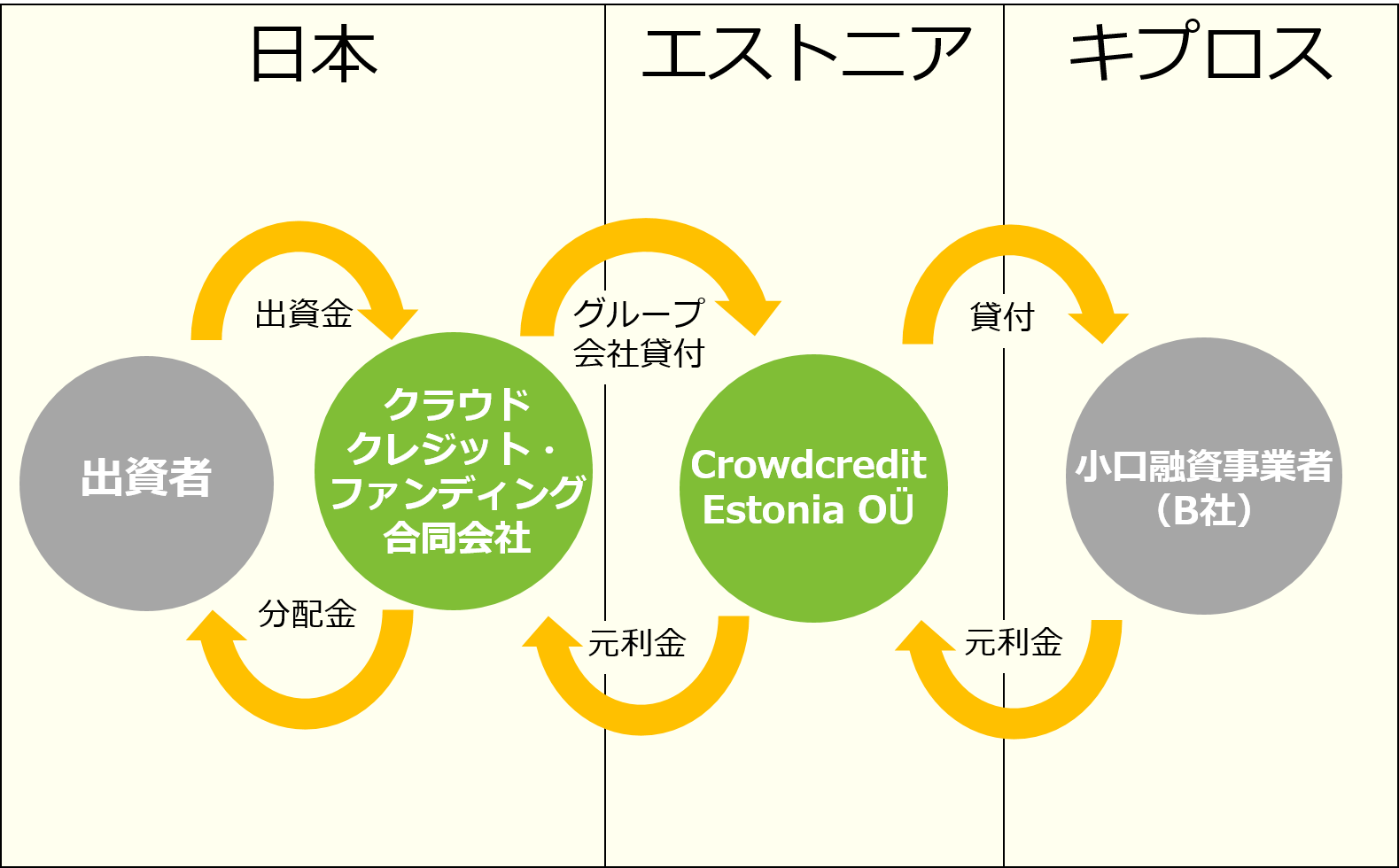

投資スキーム

投資スキームについて

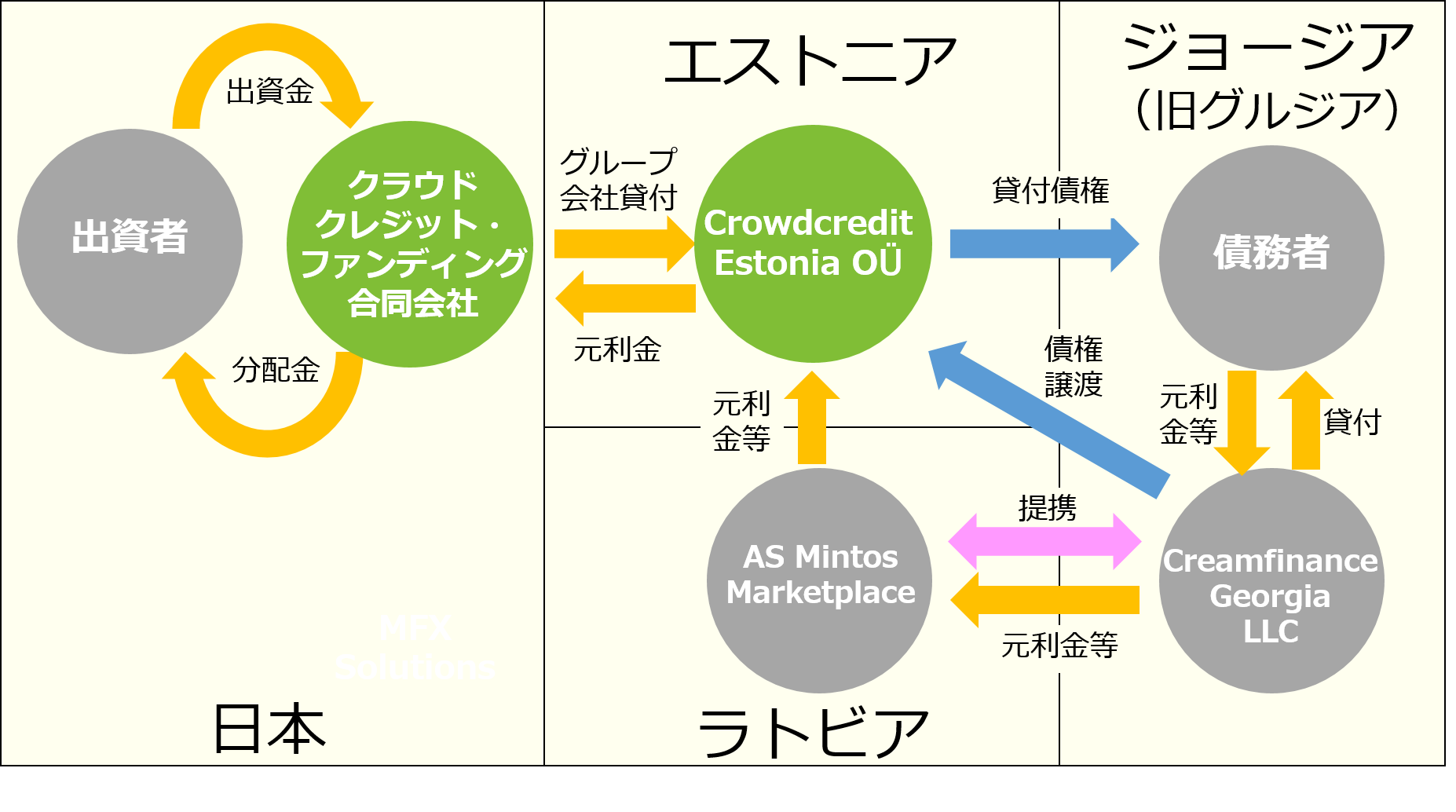

クラウドクレジット・ファンディング合同会社(以下、合同会社)はクラウドクレジット株式会社のエストニア子会社(以下、エストニアグループ会社)に対して貸付を行い、エストニアグループ会社はこの借入金を原資として次のふたつの案件に対して投資を行います。お客様には、合同会社のエストニアグループ会社貸付事業に対して出資いただきます。

案件① エストニアグループ会社は、小口融資事業者(B社)グループのキプロス籍の持ち株会社(親会社)へ貸付を行います。

案件② エストニアグループ会社は、MintosというP2Pレンディングプラットフォームを介して、ジョージア(旧グルジア共和国)の会社Creamfinance Georgia LLCの取り扱う個人向けローンの購入を行います。資金需要の開拓、ローン審査・貸付及び管理・回収はCreamfinance Georigia LLCが行います。Creamfinance Georgia LLCは、東欧各地で個人向け貸付事業を行っているCream Finance Holding Ltd

グループの一社です。

※当社エストニアグループ会社から小口融資事業者Bへの貸付金利は11.0%です。

※当社エストニアグループ会社は送金に際して取引銀行に対して所定の送金手数料を支払います。

※当社エストニアグループ会社がクラウドクレジット・ファンディング合同会社に対して返済を終えて当社エストニアグループ会社に残った財産は当社エストニアグループ会社の収入となります。

ファンドに関する重要情報

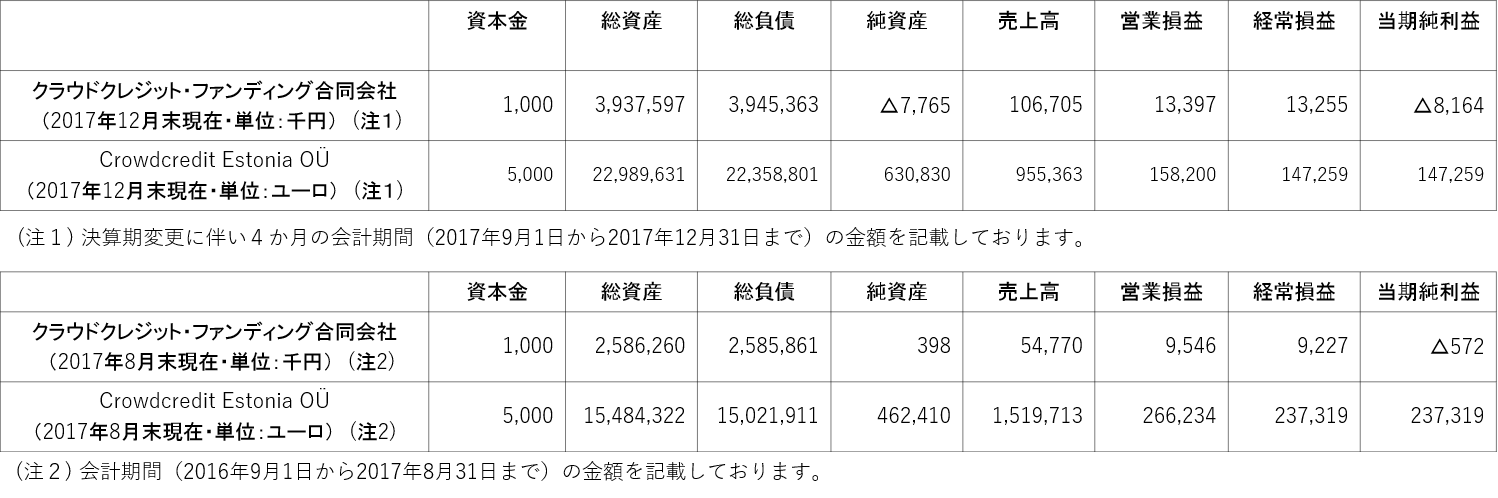

1.当社(クラウドクレジット株式会社)は合同会社(クラウドクレジット・ファンディング合同会社)とエストニアグループ会社(Crowdcredit Estonia OÜ)の議決権を100%保有しております。また当社の代表取締役である杉山智行は、合同会社の代表社員である当社の職務執行者およびエストニアグループ会社のDirectorをそれぞれ兼務しており、両社の財務及び営業又は事業の方針の決定に関して影響を与える立場にあります。

2.合同会社およびエストニアグループ会社の主な経営・財務指標は以下のとおりです。

3.本ファンドに関する資金使途および事業計画の概要につきましては、本サイトおよび本サイトに掲載しております契約締結前交付書面等を参照ください。

4.本ファンドに関する出資金は、金融商品取引業等に関する内閣府令第125条その他の法令に定める基準に則り、合同会社が開設するファンドの種類別・号数別に開設する口座で分別管理を行います。

5.本ファンドに関連するリスクにつきましては、本サイトおよび本サイトに掲載しております契約締結前交付書面等を参照ください。また本ファンドの譲渡や中途解約は、匿名組合契約書に定める場合を除きお受けできません。

6.本ファンドの出資対象事業の概況等につきましては、合同会社の委託を受けた当社が、ウェブサイト(マイページを含む)に掲載する方法もしくは電子メールにて送付する方法により、お客さまにファンド報告書を交付してお知らせいたします。

7.本ファンドに関する運用手数料は、出資額の総額が募集金額に達しないまたはエストニアグループ会社に資金を貸し付け回収する事業が開始できないと判断したことを理由に、合同会社が匿名組合契約を解除した場合を除き、払い戻しはいたしません。詳しくは契約締結前交付書面をご確認ください。

提携会社

提携会社

クラウドクレジット・ファンディング合同会社はバルト三国を始めとした東欧地域で運用されている

MintosというP2Pレンディングマーケットプレイスを介してCream Finance Holding Ltd.(クリームファイナンス)の子会社Creamfinance Georgia LLC(旧称Crediton LLC)が取り扱う貸付に投資を実施します。

本ファンドの事業で貸付を受けるエストニアグループ会社は、エストニア・ジョージア・ラトビア・リトアニア等のオリジネーターが提供する貸付を取り扱うプラットフォームであるMintosを運営するAS Mintos Marketplaceと提携を行っております。

2016年2月現在、SEB投資銀行出身の最高経営責任者、会計事務所Ernst & Young出身の最高財務責任者を始めとする従業員数は13名、また、ベンチャーキャピタルより1百万ユーロの出資を受けております。

Rietumu銀行(バルト三国を拠点とした主要銀行のひとつ)をスポンサーとしてTechHub Academy

(イギリスをはじめとしたヨーロッパ地域を中心とした起業家のネットワーク)が開催したRietumu

FinTech Challengeではベストスタートアップ賞受賞、AltFi(クラウドファンディングなど新しい金融分野に特化した、イギリスのニュースサイト)によるWatch awardではRunner-Up for the Oneに選出、またThe European Fin Tech Awards にノミネートされるなど、欧州地域でMintosへの注目が集まっています。

本ファンドの事業で貸付を受けるエストニアグループ会社は、AS Mintos Marketplaceが運営するMintos経由でCream Finance Holding Ltdのジョージア(旧 グルジア)子会社Creamfinance Georgia LLC(旧称 Crediton LLC)が取り扱う貸付に対して投資を行います。Creamfinance Georgia LLCはCream Finance Holding Ltdがジョージアで展開するブランドのcrediton.geを運営しております。

Cream Finance Holding Ltdグループは2010年にラトビアで設立された、オンライン個人向けローンサービス事業者です。2014年にはベンチャーキャピタルより5百万ユーロの資金調達を行い、商品の拡充と新市場の開拓を進め、現在はラトビア・ポーランド・チェコ共和国・デンマーク・メキシコ・ジョージアで事業を展開しており、各国で上位のシェアを占めています。

また、同社ではJP Morgan、HSBC、コカ・コーラ、Google、Apple、Fujitsuなどといった企業で経験を積み、金融やマーケティング、IT分野に精通した社員が200名超(2016年2月現在)在籍し、技術面の強化やオペレーションの効率化などに取り組んでおります。

Cream Finance Holding Ltdは事業展開している国やローンの種類に応じて複数のブランドを展開しており、本ファンドでは、ジョージアで展開しているブランドのcrediton.geを運営するCream Finance Holding Ltdの子会社Cream Finance Georgia LLCが取り扱う貸付に対して投資を行います。

Creamfinance Georgia LLCはジョージア法の下に設立された有限会社です。

主なリスク

主なリスク! 貸付金および購入債権の回収リスク

本ファンドにおいて、クラウドクレジット・ファンディング合同会社(以下、合同会社)が貸付を行うエストニアグループ会社はキプロス共和国に籍を置く小口融資事業者(B社)グループからの返済金および仲介業者であるAS Mintos Marketplaceを介して購入したCreamfinance Georgia LLCが貸し付けた債権の回収金を原資としてグループ会社貸付の元利金を返済します。そのため、小口融資事業者(B社)および購入した債権の債務者の信用力の全体的な悪化などでグループ会社貸付の回収が予想通りになされなかった場合、本事業における収益の減少または費用の増加がもたらされるおそれがあります。

! 仲介業者AS Mintos Marketplace、提携オリジネーターCreamfinance Georgia LLC、および当社グループの信用リスクエストニアグループ会社は、仲介業者のAS Mintos Marketplaceを介して資金需要の開拓、審査・貸付及び管理・回収業務をジョージア(旧 グルジア)の会社であるCreamfinance Georgia LLCに委託します。そのため、AS Mintos Marketplace、Creamfinance Georgia LLC、クラウドクレジット株式会社グループ(クラウドクレジット株式会社、合同会社、エストニアグループ会社)が当該業務の遂行が困難ないし不可能となった場合に、本ファンドにおける収益の減少または費用の増加がもたらされるおそれがあります。

! 為替リスク本ファンドでは、お客様に円建てでご出資いただき、エストニアグループ会社と小口融資事業者(B社)へのローン貸付についても円建てで行われますが、ご投資頂いた一部の資金については、MintosというP2Pレンディングプラットフォームを介して、ジョージア(旧グルジア共和国)の会社Creamfinance Georgia LLCの取り扱う個人向けローンの購入をユーロ貨で行います。そのため、ご投資頂いた一部の資金についてはユーロ/円の為替リスクを負うことになります。

日本・エストニア共和国・キプロス共和国・ラトビア共和国およびジョージア(旧 グルジア)において、本事業の遂行に影響を与える法制度(各国間における租税条約及び税制を含むがそれに限らない)が変更された場合、本事業における収益の減少または費用の増加がもたらされるリスクがあります。

! カントリー・リスクエストニアグループ会社の事業は、一つ目はキプロス共和国の会社への貸付け、もう一つはラトビア共和国のプラットフォームを経由し、ジョージア(旧 グルジア)の顧客(債務者)を対象にして、ジョージアのオリジネーターに主な業務を委託して行われます。そのため、エストニア共和国・キプロス共和国・ラトビア共和国およびジョージアの政治経済情勢等の要因による影響を受けて本事業において想定外の費用または損失が生ずるリスクがあります。

! 元本損失のリスク上記記載のリスクに加え「契約締結前交付書面」に列挙したリスクによりお客様の出資金について元本の損失が生ずるリスクがあります。

過去の運用実績

「マイクロローン事業者ファンド」シリーズの満期時運用レポート

「マイクロローン事業者ファンド」シリーズの運用状況報告

公開中のレポートはありません